Am Aktienmarkt stehen die Zeichen auf Sturm. Nach einer fulminaten Jahresend- und Jahresanfangsrallye sackten die Börsen Ende Februar schlagartig in sich zusammen und der marktbreite S&P 500 fand erst bei einem Abschlag von Minus 35 Prozent die Bremse. Gleichzeitig fiel der Goldpreis, zwar nicht ganz so heftig wie der Aktienmarkt, aber immerhin auch rund 15 Prozent. Woher kommt der plötzliche Abverkauf im Gold? Hat Gold seinen Status als sicherer Hafen verloren?

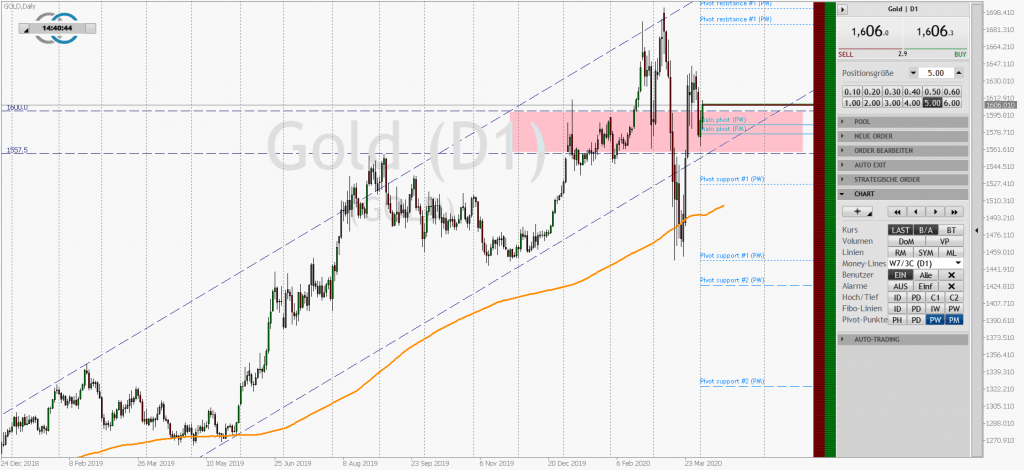

Volatil geht es zu in letzter Zeit im gelben Edelmetall, welches seit Jahrhunderten als krisensicheres Anlageinstrument für Investoren und Zentralbanken rund um den Globus gilt. Doch angesichts der jüngsten Verwerfungen am Aktienmarkt müssen auch Goldanleger starke Nerven an den Tag legen, denn die aktuelle Achterbahnfahrt ist nichts für schwache Nerven. So fiel Gold zusammen mit den Aktien von $1700 pro Feinunze auf $1452 und nahm letzten Endes die ganze Strecke Retour, um heute bei rund $1600 zu notieren. Diese Marke scheint von entscheidender Bedeutung zu sein für einige wichtige Global Player am Goldmarkt.

Woher kommen die Turbulenzen im Gold?

Es ist kein Geheimnis, dass Gold seit Jahr und Tag als Hedge für Turbulenzen an den Finanzmärkten gehalten wird. Und wenn die Dividenden noch so sprudeln, die Grundregel jedes cleveren Investors ist es, mindestens 10 Prozent seiner Assets in physischem Gold zu halten. Die meisten halten sich daran, die ganz cleveren gehen mit ihren Absicherungen noch deutlich höher. Müsste folglich der Goldpreis nicht eigentlich sogar steigen, wenn die Aktienmärkte kollabieren?

Margin Calls am laufenden Meter

Theoretisch schon, doch was sich in den letzten Tagen und Wochen auf den Märkten abgespielt hat, ist ein Finanz-Tsunami der ganz besonderen Art. Verwerfungen nie dagewesenen Ausmaßes erschüttern die gesamte Weltwirtschaft. Anders als bei den letzten „kleinen“ Crahs von 2008 oder aus dem Jahr 2000, wo es lediglich um ein paar geplatzte Blasen im Bereich der Immobilienspekulation bzw. im Segment neuer Higtech-Unternehmen ging, steht aktuell die gesamte Weltwirtschaft wegen des Coronavirus förmlich still. Die Folgen sind dramatisch und unabsehbar, doch die Katastrophe ist kaum mehr zu vermeiden. Die Zeit der ruhig vor sich hin plätschernden Märkte ist endgültig vorbei, in denen man getrost auf einen fallen VIX spekulieren konnte. Und genau hier hat es einige große Hedgefonds erwischt, denn mit einem historisch nack oben kollabierenden VIX auf neue Allzeithochs hatte man schlichtweg nicht gerechnet. So dauerte es nicht lange, bis der erste Margin Call ausgerufen werden musste, weil man sich schlichtweg verzockt hatte und/oder ein mangelndes Risikomanagement an den Tag legte. Ronin Capital ist da mit Sicherheit nur einer von etlichen Hedgefunds, die mit dem jüngsten Aktiencrash komplett überfordert waren und die weiße Fahne hissen mussten.

Unternehmen brauchen Liquiditiät

Um die Verluste aus dem Aktiengeschäft, die meist oftmals auch noch gehebelt werden oder aber aus dem Handel mit Terminkontrakten zu kompensieren, mussten zahlreiche Investoren und Hedgefunds im Zuge des jüngsten Abverkaufs wortwörtlich ihr Tafelsilber vergolden und auf den freien Markt werfen, um einen Margin Call zu bedienen oder zumindest das zu retten, was noch zu retten war. Das kurzfristige Überangebot auf dem Goldmarkt der Pleitegeier und Zocker sorgte kurzfristig für einen echten Absacker im Gold, der aber gerne und bereitwillig von Goldanlegern genutzt wurde, um Gold noch einmal billig einzukaufen. Denn mit den Schnäppchenpreisen dürfte es zunächst vorüber sein. Die Zeichen stehen auf Inflation, wenn nicht sogar Hyperinflation. In Anbetracht der aktuellen Corona-Krise drucken die Zentralbanken der Welt Papiergeld, als gäbs kein Morgen mehr. Das müssen sie auch tun, um die kollabierende Wirtschaft wenigstens einigermaßen am Leben und das Volk am Einkaufen zu halten. Das ändert jedoch nichts an der Tatsache, dass der gesamte Geld- und Wirtschatfskreislauf empfindlich gestört und unterbrochen ist. Denn wer weiß heute, wann die Firmen aus eigener Kraft wieder produzieren können? Wie lange werden die Zentralbanken das Wirtschaftskarrussell mit billigem Geld noch am Laufen halten können? Anleger und Investoren scheinen die Wahrheit zu kennen, denn der Spread zwischen physischem Gold und Papiergoldpreis klafft mittlerweile um rund 13 Prozent auseinander. Pysisches Gold ist kaum noch zu bekommen. Wenigstens im Goldsilbershop wird man noch fündig, auch wenn das Sortiment bereits gut zusammengestrichen wurde. In diesen Tagen muss man einfach nehmen was man bekommt – sei es Klopapier oder die Weltreservewährung Gold.

Antworten